会社員のみなさんは職場の資産形成支援制度をどれくらい使いこなせているでしょうか。もし「使ったことがない」「どんな制度があるか知らない」という方がいれば、それはかなりもったいないことかもしれません。本連載では、職場の制度(職域)を活用して「お金に不安なく健全に向き合える状態」(ファイナンシャル・ウェルビーイング)を実現するための知識をご紹介します。今回のテーマは60歳からのライフプラン」です(全4回の2回目)。

※定年間近の世代には「配偶者が専業主婦(夫)の世帯」が多いことから、本稿では「配偶者が専業主婦(夫)の世帯」のケースをモデル世帯としています。

記事提供:Finasee(フィナシー)

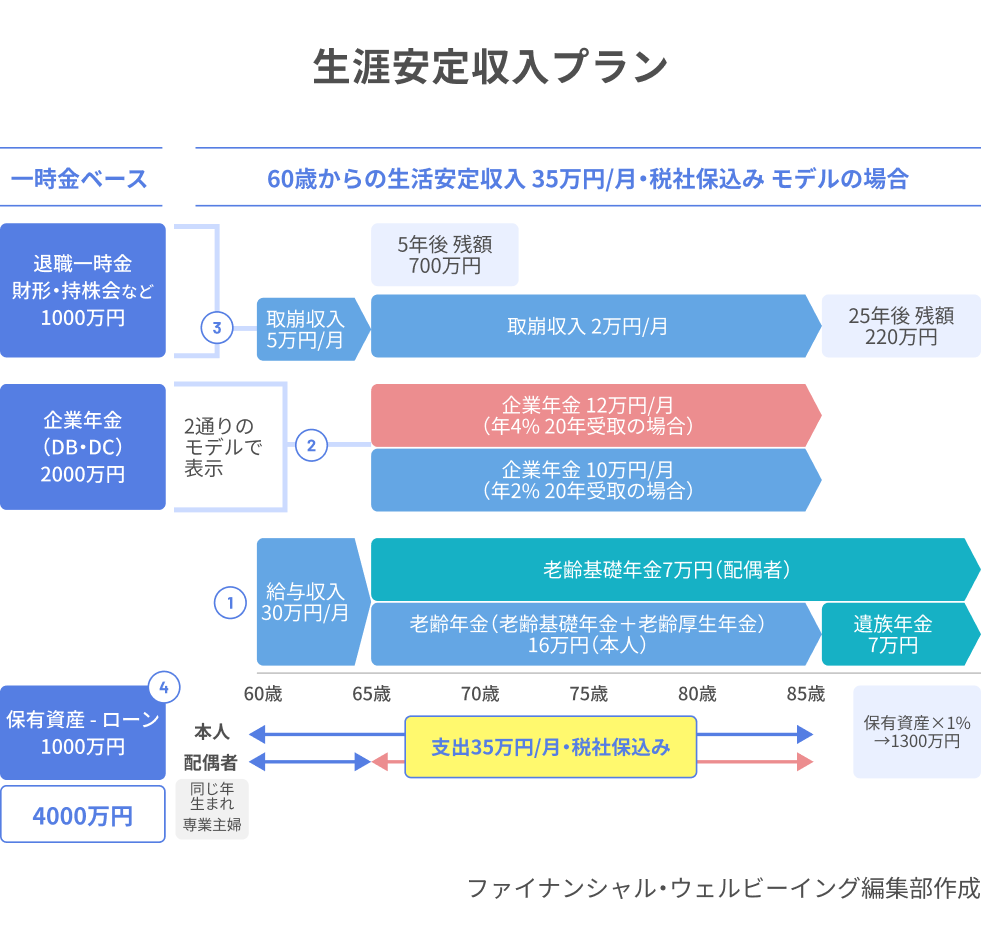

第1回の記事では、60歳からの安定収入を目指すための極意3カ条とモデルプランをご紹介しました。

【関連記事】第1回:【50代必読】知っておきたい定年後のお金の話―“生涯安定収入”をかなえるための極意3カ条とは?」

続いて、本稿では前述した「極意3カ条」の詳細を解説していきます。

前提として公的年金は家族単位で得る収入と考えます。これをイメージしていただきやすいように、夫婦2人の年金受給の流れを下の図で示しました。

ご覧の通り、会社員として働く扶養者は、65歳から老齢基礎年金と老齢厚生年金を合算した金額を受け取れます。そして扶養者が65歳になった時に配偶者が65歳未満であれば、扶養者に加給年金が支給されます。加給年金とは、年金を家族単位で考えた際のいわば“家族手当”のようなものです。この加給年金は、配偶者が65歳になり老齢基礎年金をもらい始めると支給停止になります。また、扶養者が亡くなった時には配偶者に遺族年金の支給が始まります。

これが公的年金の基本の形です。

繰下げ受給のデメリットは要確認

ここで「公的年金は繰下げ受給がおトクでしょ?」と考えた方もいらっしゃるかもしれません。確かに公的年金を繰下げ受給すると、1月繰下げるごとに0.7%ずつ受取額が増えることはメリットです。

しかし、「年金は家族単位で得る収入」という前提に立ち返り、配偶者が専業主婦(夫)世帯であることを考えると、以下のようなデメリットもあります。

このように考えると、やはり65歳からの年金受給で生涯にわたって夫婦の収入のベースを作れることは他でもないメリットと言えます。

確定給付企業年金(DB)は会社を辞めた時、確定拠出年金(企業型DCもiDeCoも)は60歳の定年退職時に一時金で受け取る人が多くいます。それは、「一時金で受け取った場合、税制上退職所得となって有利だから」「年金で受け取ると税金や社会保険料が高くなって結局損するから」といった理由がほとんどです。

しかし、本当にそうでしょうか? ここで年金受取を選択するメリットを確認しておきましょう。

運用しながら年金受取ができる

まず、確定給付企業年金を一時金で受け取った場合を考えます。大体の方が生活資金の分を計画的に管理しながら、一部資金を運用していくことを検討するのではないでしょうか。

ただこの時思い出したいのは「確定給付企業年金はその運用を代わりにやってくれる制度」だということ。言い換えれば、確定給付企業年金で年金受取を選ぶと、自分で苦労して資産運用せずとも、運用を代行してもらいつつ年金受給できるのです。

また、企業型確定拠出年金は自分で運用する必要はありますが、運用しながら年金を受け取るうえで運用収益が非課税であることは大きなメリットになります。

「終身年金」での受け取りを選べば安心感は桁違い

確定給付企業年金は給付利率(運用利率)が決まっていて、終身年金で受け取れる制度があります。また、企業型確定拠出年金の中にも終身年金として受け取れる商品があります。終身年金での受け取りを選べば、亡くなるまで年金給付が続く安心感があります。

そして確定給付企業年金・企業型確定拠出年金ともに、年金給付の確定期間終了前であれば一時金で受け取れて、亡くなった場合も遺族が残額を一時金でもらうことができます。

一時金vs年金…実は条件によっては受取総額がほぼ同じに

もちろん、税制上の損得は、年金給付の制度の違い、個人の収入によって変わることは事実です。ただし、一定条件のもと企業年金の年金受取(運用利回り2%、給付期間20年)と一時金受取とを比較した場合、受取総額はほぼ同じという試算※もあります。

※参考:三井住友信託 確定拠出年金業務部「ペンションジャーナル 人生100年時代における「老後生活資金準備」の在り方を考える」2021年3月

繰下げによる年金額増や、75歳まで運用継続の選択肢も

確定給付企業年金には受取開始を繰下げると年金額が増えるものがあり、企業型確定拠出年金は働いていれば65歳まで掛金を出せて、75歳まで運用継続できます。

これらのメリットをふまえると、企業年金はまず年金で受け取ることを考えたいものです。その上で税金や社会保険料の損得、自分で資産運用する自信があるかなどを材料に、年金か一時金のどちらが自分にとってベストな受け取り方かを考えましょう。

総務省統計局の調査※によれば、50歳から59歳の2人以上世帯の平均では、貯蓄から負債を除いた預貯金は1000万円程度です。

※総務省統計局「家計調査報告」〔貯蓄・負債編〕 2023年(令和5年)平均結果の概要(二人以上の世帯)

「老後に1000万円ぽっちの預貯金では心もとない」と思われた方もいらっしゃるかもしれませんが、ここで案外多くの人が見落としている資金があります。それは、企業を退職する時に福利厚生制度から受け取る資金です。

これらは原則現金で受け取れます。1つひとつの項目で見れば金額は大きくありませんが、すべてを足してみると結構な金額になります。ライフプランを考える際には、退職一時金だけでなくこれらの資金を含めた総額を把握することがポイントです。また、事前に「将来に必要となる資金」「負債の返済と月割りにして新たな生活収入として活用する資金」とに色分けしておくと使い方にも迷いません。

預貯金は時間をかけて貯めてきたものですから、愛着もあり、取り崩しに抵抗を感じてしまうこともあるでしょう。しかし、上記のような「本来想定していなかった資金」から優先して使うことで、預貯金を取り崩すストレスも多少は緩和することができます。

ファイナンシャル・ウェルビーイング・マネジメント編集部

「ファイナンシャル・ウェルビーイング・マネジメント」は、事業会社の経営企画・人事部門向けの専門誌です。職場領域(職域)を通じた従業員への金融知識普及を目的とした、ファイナンシャル・ウェルビーイング・マネジメントに関する情報をお伝えします。

人事部門で「福利厚生・報酬・企業年金」等の実務に携わる方々の声を元に、従業員エンゲージメントの向上につながる「実用性の高い記事」を作成、掲載。人的資本経営への高度化に資する情報を届けています。