資産運用にまつわるお悩みにプロが回答するシリーズ。今回は、もうすぐ定年なのに子供の教育費や住宅ローンに追われて預金がない……長い老後生活を見据え、退職金をどう受け取ればいいのか悩む59歳の会社員の相談を紹介します。退職金といえば、一度に多額のお金を受け取るイメージが強いのですが、実は分割で受け取る制度を設けている企業もあるのだとか。長年、大手流通系企業で企業年金業務に携わってきたFP、岡田晃明氏が答えました。

このページの目次

相談者のプロフィールとお金データ

【山田 和雄(仮名)さんプロフィール】54歳の妻と二人暮らしの59歳。結婚28年目で、子供は既に独立。職業は会社員、妻はスーパーでパートタイム勤務。60歳になる来年には定年退職後継続雇用となり、給料は現在の月40万円と比較し月24万円程度と大幅減の予定。定年後、企業年金から受け取れる退職金は2700万円ほどになる見込み。

【寄せられたお悩み】

「住宅ローンや子供の教育費が重くのしかかってきており、家計がかなり厳しい状況になっています。パート勤めの妻の収入を合わせてなんとか乗り切っていますが、貯金はほとんど貯まっていません。その上、住宅ローンは800万円、その他教育ローンなども200万円ほどと、負債が1000万円近く残っており将来が不安です。退職金は一時金としてまとまった額受け取るか、分割で受け取るか選べるらしいのですが、どう受け取ればいいでしょうか」

【お悩みの論点】

① 約1000万円の負債がある中で、退職金の受け取り方がさまざまあるようで、どう受け取ればよいか

② 預貯金がほぼない状態だが、老後の生活への不安を解消したい

資産状況や月々の収支概要

【資産状況】

金融資産額:ほとんどなし(投資も実施せず)

負債:約1000万円

内訳

住宅ローン:約800万円

教育ローン:約200万円

【受け取り予定の退職金・公的年金の概要】

●退職金(企業年金)

約2700万円

・受け取り方は「一時金」「年金(受け取り期間15年間)」の2種

・一時金25%・年金75%など、25%刻みで組み合わせも可能

・支給開始年齢を繰り下げる制度あり(65歳まで。繰り下げ時の利率は2.5%)

●公的年金

65歳以降の月額受け取り見込額

夫:16万円(老齢厚生年金10万円 + 老齢基礎年金6万円)

妻:8万円 (老齢厚生年金2万円 + 老齢基礎年金6万円)

【収支】

<世帯収入>

※60歳以降の金額

毎月の手取り収入:約32万円

(夫 約24万円 妻 約8万円)

・手取りの年収:約454万円

(夫 約358万円(ボーナスは月給の3カ月分) 妻 約96万円)

<支出>

※59歳時点(現在)の金額

・約40万円(うち、ローン返済7万円)*ローンを除くと33万円

年金受け取りが始まる65歳までは、給与が主な収入源となります。お子様が独り立ちされたとはいえ、雇用形態の変更によりお給料が大きく減るのは家計に大きく響きますね。貯蓄がない中であればなおさらです。

山田さんの場合、考えるべきポイントはまず「できるだけ長く働くこと」なのですが、私がアドバイス差し上げたいのは「年金の機能を理解し、うまく使うこと」。具体的には、「年金の受け取り開始年齢繰り下げ」です。受け取り開始年齢の繰り下げは、老後の収入に意外なほど大きな効果をもたらす場合があるのです。

ローンが残っている場合は

まず繰り上げ返済を!

退職金の受け取り方を考えるときには、まず自分が70、80歳になったときの生活をイメージします。多くの場合、その年齢になると公的年金の収入では足りなくなり、企業年金に頼らざるを得なくなります。そのため、目の前の一時金よりも年金(分割)受け取りを基本としてお考えいただくようアドバイスすることがほとんどです。山田さんの場合にも同じことが言えますが、ローンが残り1000万円あるとのことですから、まずはこの返済を優先したいところです。「年金受け取りが基本」といっても、その中からローン返済をしていくのでは利息の分損をすることになります。ローンを返済できる1000万円以上を一時金で受け取り、繰り上げ返済してしまいましょう。

勤務先からは、「全額一時金受け取りでは所得税と住民税がかかるが、75%までは退職所得控除(勤続38年で 2060万円)の範囲内なので税金はかからない」との説明を受けたとのことですので、75%を一時金で受け取り、残りの25%を年で受け取る設計がいいでしょう。一時金で受け取る2025万円でローンを返済し、残りの1025万円は当座の貯蓄となります。

問題は、少ない貯蓄の中でその後の生活をどうするかです。

収入が増えない以上、

蓄えを崩すことになる

山田さんが60歳から65歳の間は、給与所得と企業年金、それに奥様のパート収入がありますから、比較的余裕があります。退職金の25%を原資とした年金については、予定利率が2.5%/年だとすると、60~75歳までの15年間、年間54万円程度(月額4.5万円)が受け取れます。65歳から生涯にわたって受け取れる公的年金(老齢厚生年金と老齢基礎年金)については、月額16万円ほどになります。

さらに奥様がパートを続けられればパート収入8万円が加わりますから、山田さんが70歳になるまでの収入は合計すると約28.5万円(企業年金4.5万円+公的年金16万円+妻のパート収入8万円)ということになります。奥様が65歳になると、奥様も老齢厚生年金と老齢基礎年金が受け取れるようになりますから、パートをやめても世帯収入は同額となります。

月々の支出33万円との差額、4.5万円については、ローン返済をした一時金の残額1025万円を取り崩しながらの生活となります。

技あり!年金サバイバル

“繰り下げ”れば受け取り額は増える!

そこで、公的年金を幹として、企業年金で補強する組み合わせを考えてみることにします。ポイントは受け取り年金額を増やして組み合わせること。ここで登場するのが「年金の繰り下げ」という制度です。公的年金は、65歳でなく68歳や70歳まで待って受け取りを開始すると年金が増額されます。これを年金の「繰り下げ」と言います。1カ月当たり0.7%、3年間繰り下げると0.7%×12カ月×3年=25.2%、5年間繰り下げれば42%も増額と、実に年率8.4%で増えることになります。今どきほぼノーリスクでこれだけの利回りのある運用商品はありません。

山田さんの会社の場合、企業年金も65歳まで支給開始を繰り下げられ、年2.5%の複利がつきますので、5年間据え置くと13%原資が増えます。

夫・妻それぞれの

各種年金を繰り下げてみる

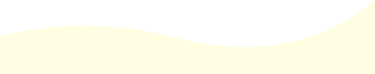

では、以下の3つの組み合わせのうち、なにをどの程度の年齢まで繰り下げるのが一番いいか、考えてみましょう。企業年金の受け取り開始時期を繰り下げる

夫の老齢(厚生/基礎)年金の受け取り開始時期を繰り下げる

妻の老齢(厚生/基礎)年金の受け取り開始時期を繰り下げる

組み合わせは何十通りも存在しますが、先ほど選択した「一時金受け取り75%」に加え、「一時金受け取り50%」のパターンも試算しました。

それぞれのケースで、収入と想定される支出をグラフにしています。

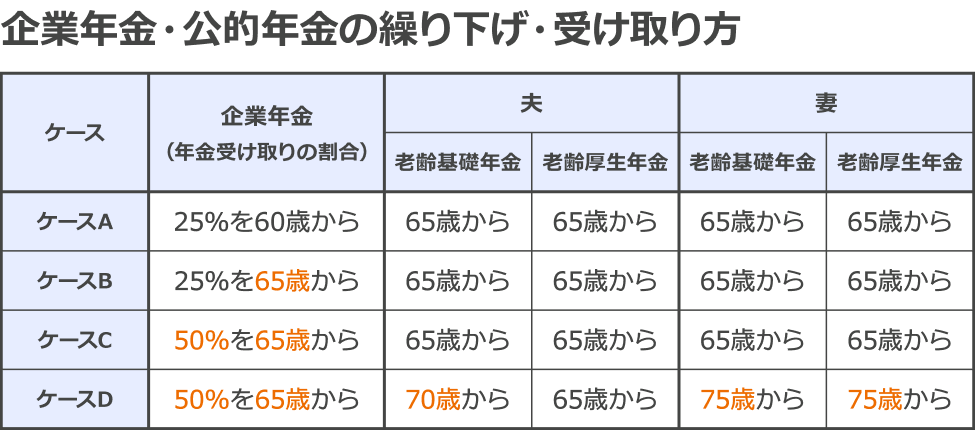

ケースAは、いわば通常の受け取り方です。65歳までは給与所得があるので安泰ですが、65歳以降はガクンと減り、70歳以降には受け取り金額が25万円を下回ってしまいます。これでは暮らしていけません。

ケースBは退職金の25%を原資とした企業年金を5年繰り下げ、65歳から受け取り始める場合。しかし、ケースAと状況はあまり変わりませんね。

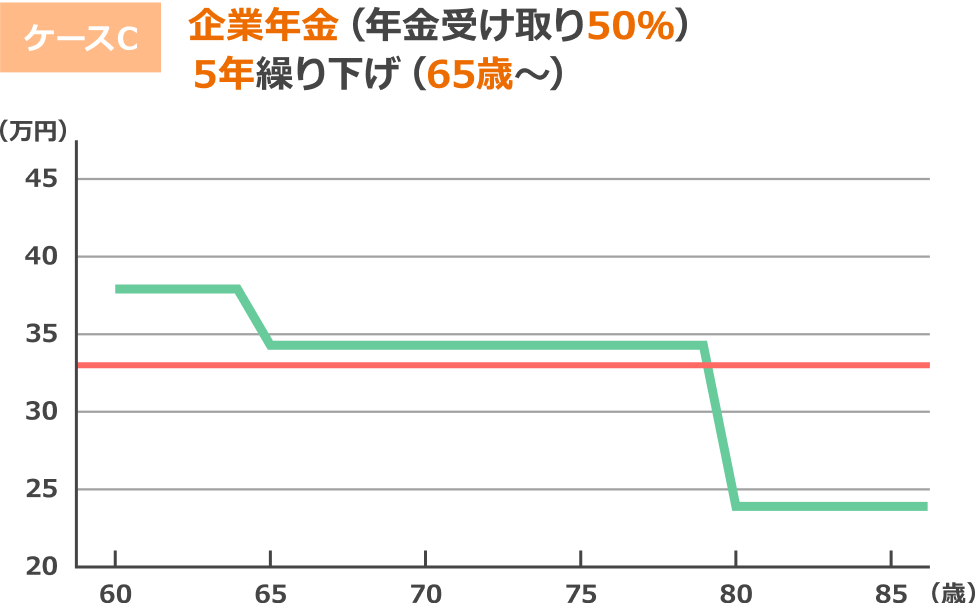

思い切って、退職金(一時金受け取り)は50%分に減らし、かつ、繰り下げた場合も見てみましょう。

この場合、65歳以降の収入がパターンA、Bと比較して膨らみますね。それでは、さらに公的年金(老齢基礎年金)を繰り下げてみるとどうでしょうか。

夫の老齢基礎年金を5年繰り下げ、妻のほうは老齢基礎・厚生年金ともに10年繰り下げた場合、65歳以降は収入が減りますが、80歳以降は、約33万円と支出をカバーできる収入を生涯にわたって得ることができます。このように、年金の開始年齢を変えるだけで年齢ごとの収入がこれだけ変わってくるのです。

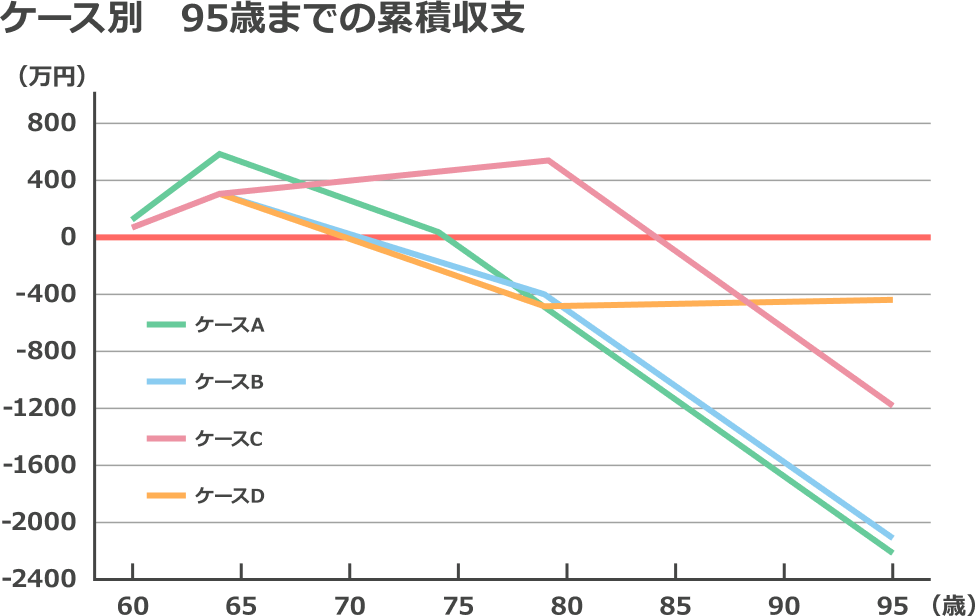

ちなみに、老後の「総合収支」はどうなるでしょうか。仮に、月当たりの支出がずっと33万円だったとして、ケースAからDまでを見てみましょう。

ケースA、Bでは70歳以降で累積赤字になってしまします。一方、ケースCで赤字が大きく膨らんでいくのは85歳以降で、80歳ごろまでは黒字が続きます。

ケースDでは70歳以降が累積赤字になりますが、80歳以降は、赤字幅が徐々に回復していきます。

この中でどれを選択するかは、まさに老後生活設計の考え方によります。

山田さんの場合は、ローンを一時金で返済し支出を圧縮してもなお、収入が不足するので、夫婦それぞれの年金の繰り下げをどう組み合わせるか、という点がポイントになるでしょう。

65歳以降は働かず70~80歳くらいまでは余裕のある暮らしをしたいと思うなら、ケースCを選択し、85歳以降の資金については余裕のある時にコツコツ積み立てていくことになります。

人生100年を前提として、95歳以降の「長生き人生への不安」を少しでも和らげたいならば、ケースDを選択した上で、70歳まで月10万円程度の就労を続ければ、70歳以降は年金のみで賄えますので、一番良い選択肢となるでしょう。今後は70歳まで働ける労働環境も整備されていくと思いますので、夫婦で支え合うことをお勧めしたいところです。

***

いずれにせよ、大事なのは単純に損得で退職金の受け取り方を決めることではなく、先々の「自身のお金の事情」「自身の在りたい姿」を考慮した上で、今を選択することです。少し面倒に思うかもしれませんが、こういう検討をして先を見据えた選択をすることで老後のQuality of Lifeの向上が実現できるでしょう。

執筆者

執筆者

岡田 晃明(おかだ てるあき)ファイナンシャルプランナー

慶應義塾大学経済学部卒業。セブン&アイ・ホールディングスにおいて、イトーヨーカ堂経営政策室、営業企画室で勤務。その後、セブン&アイ・ホールディングス企業年金基金において企画担当マネージャーとして年金業務に従事。2019年2月よりマーケットメーカーズにてDCカンファレンス事業部所属、2019年6月にDCカンファレンス「どうする! 運用商品の評価と選定」を主催。現在、クオリティライフデザイン研究所主席研究員。FPとして活動中。