先般、とあるお笑い芸人の方(A氏とする)と、ネット番組の収録でご一緒する機会があった。芸人に限らず、個人事業主である芸能人には資産運用をしている人が多い。暗号資産や不動産投資で芸能ニュースを騒がせることもあるが、実は、つみたてNISAや投信積立のような「堅実な資産運用」も実践していて、番組制作スタッフより詳しいなんてこともざらにある。A氏もその1人だった。

今回、そのA氏の発言で印象深いものがあった。

「つみたてNISAで、全世界株式やS&P500のインデックスファンドを積み立てているけど、つまらないんですよ。最初は面白かったけど、飽きちゃった。だから、手元に多少動かせるお金があると、面白そうな(リスクが高そうな)ところについつい目がいっちゃうんです。別に大儲けしたいわけじゃないんですけどね」。

まさに、この「面白そうなところ」の典型例が、最近だと暗号資産なのだそうだ。

暗号資産よりもインド株投信のほうが

リスクは高い?

なるほど、確かにつみたてNISAや投信積立にまつわるあらゆるコンテンツは、「優等生すぎる」のかもしれない。自戒の念も込めて振り返ると、投資初心者の取り込みを意識するあまり、時間分散効果がいかにリスクを減らせるか、相場低迷時も続けることがいかに重要かということをひたすら強調してきた。こうした原理原則を初心者に浸透させることは大切なのだが、そもそもつみたてNISAは大失敗をしないよう制度設計がなされている。そして何より、インデックス投資は退屈だ。A氏のように、持て余してしまうがゆえ、極めてリスクの高い投資に手を出してしまうというのは本末転倒だろう。

さて、先ほどのA氏の発言には続きがある。来年から始まる「新NISA」の成長投資枠では、インデックスファンドよりも「面白い」投資信託に投資したいという。そこで、筆者がよく提案している、インド株、金(ゴールド)、米国配当貴族などを紹介したところ、投資信託にそんな種類があるのかと驚いていた。暗号資産に投資していて、派手に失敗もしているA氏が、「インドって投資しても大丈夫なんですか」と質問してきたときは2人で笑ってしまった。

ともあれ、このとき改めて、若葉マークを卒業し、次のステップに進める人には、原理原則でお茶を濁すのではなく、先の道筋をきちんと提案することが重要だと実感した。

アクティブファンドを買うべきではない、株式投資は無理にしなくても良いと言うのは簡単だが、情報を遮断すると副次的な弊害が出てくる。その典型例ではないだろうか。

「損失を出さないように

積立をすれば良い」は真実か

ところで、筆者は先のA氏の件があってから、「NISAなら税金がかかりません」という表現で片づけてしまうことにも疑問を持つようになった。筆者の経験上、NISAの利用経験しかない人は、総じて税制の知識が乏しい。証券会社のかつての主要顧客層なら当然のように知っている損益通算や、総合課税選択時の特別控除を知らない人も多い。特定口座で申告不要も選択できる今の時代、税制の十分な知識がなくても資産形成は完結できる。

一方で、値動きの大きい投資信託を一般NISA口座や特定口座で購入してしまい、含み損が出て身動きが取れなくなっている人もたくさん見てきた。「それならやっぱり、なるべく損失を出さないように積立をすれば良いじゃないか」という声が聞こえてきそうだが、どんな投資信託でも積み立てれば報われるかというとそれも違う。

ではここで、積立効果の理解度を確認するための簡単なクイズを1問お出ししよう。

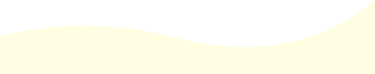

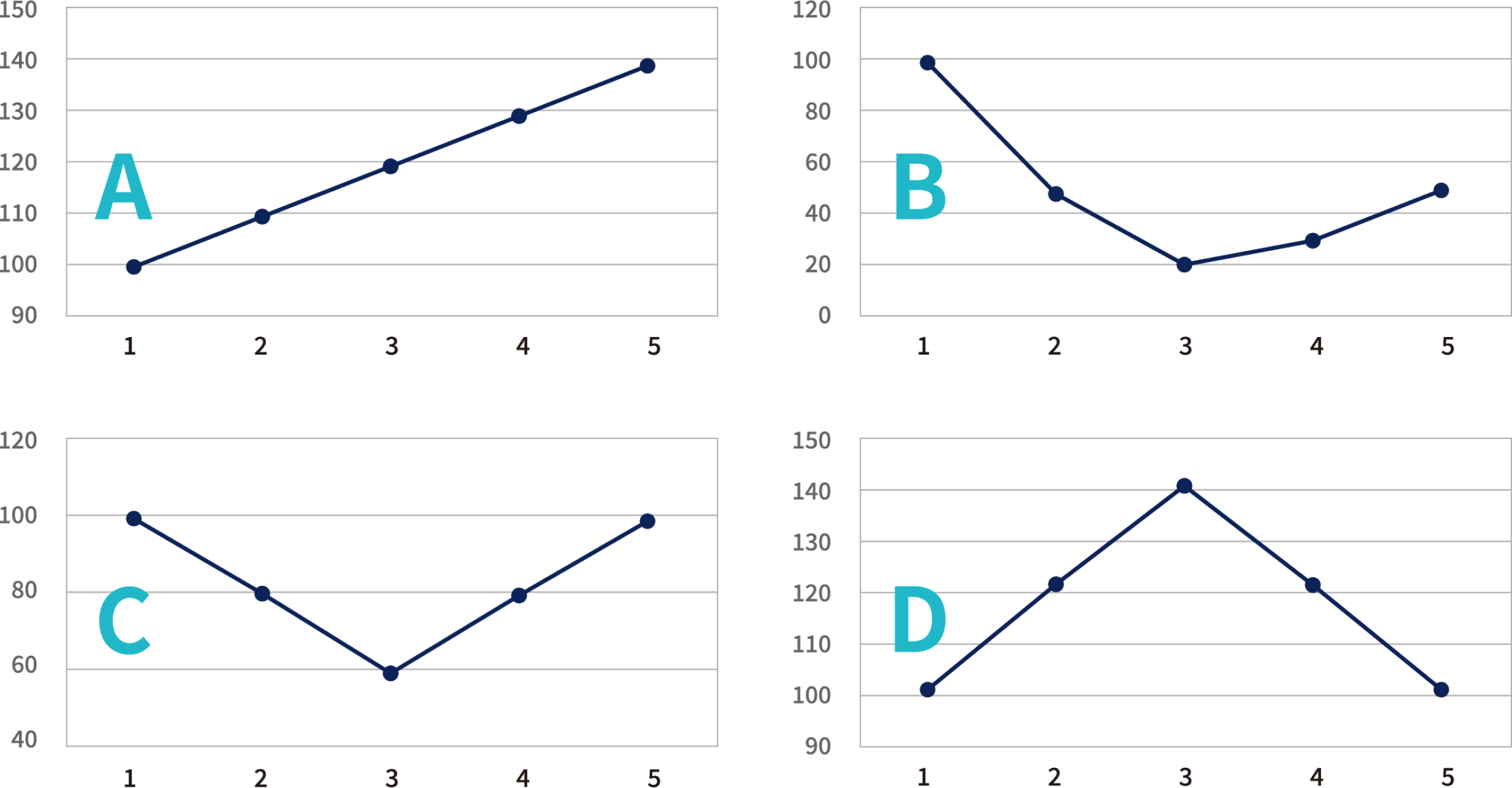

【問題】

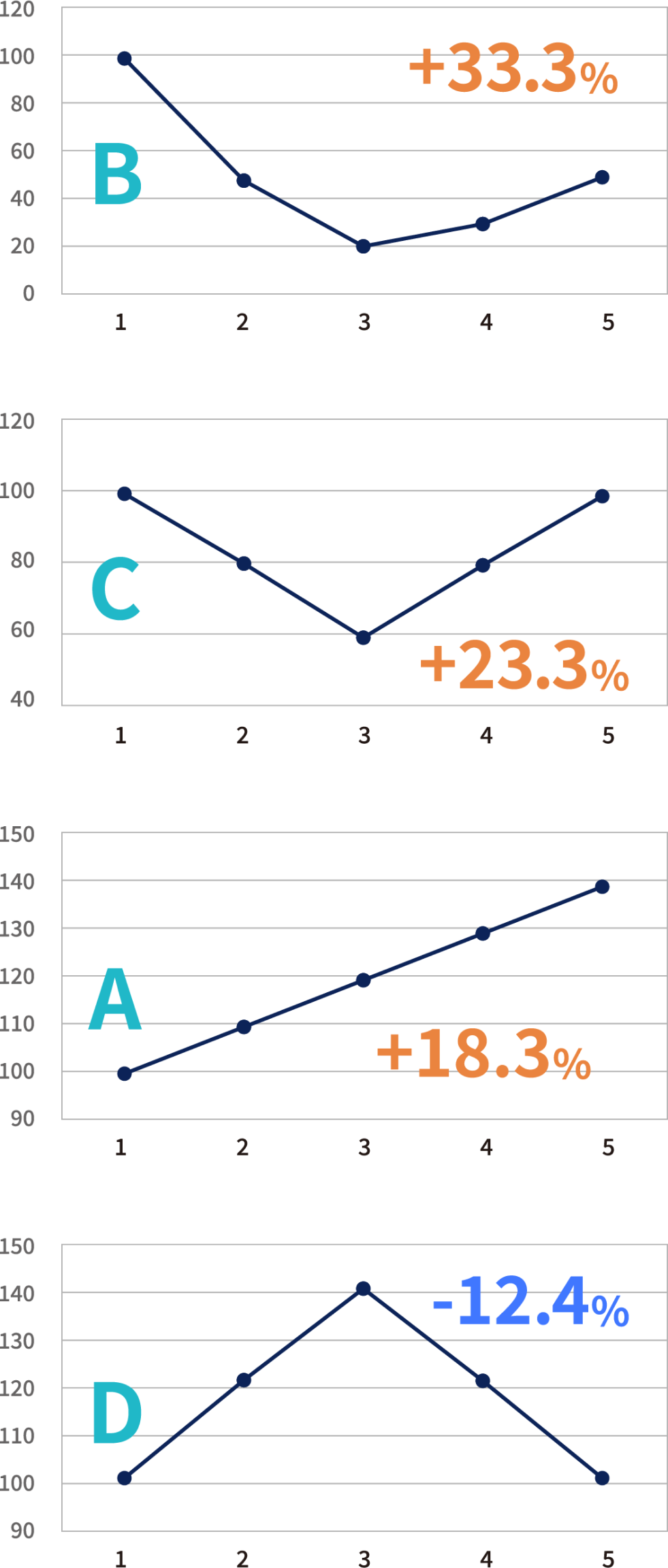

以下の4つの価格推移のパターンの商品を毎月同じ額積み立てた場合、最終的なリターンが高いのはどれか。上から順に並べ替えよ。

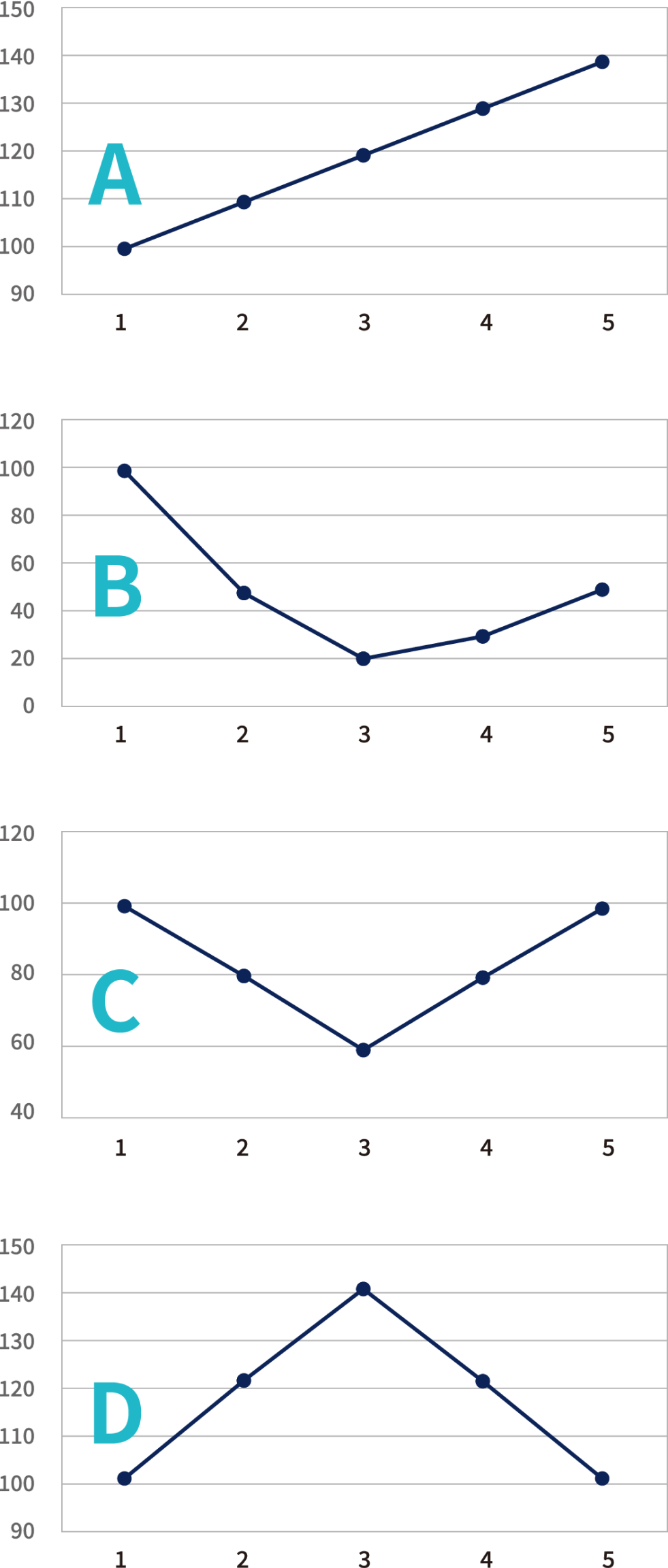

【解答】

B → C → A → D

いかがだろうか。

このクイズを解く鍵は、積立期の終盤にかけて価格が上昇したか、それとも、下落したかという点にある。詳しい計算は割愛するが、右肩上がりだったAはさておき、BとCは紆余曲折がありながらも、終盤にかけて価格が向上したことで、最終的に一括投資をしていた場合よりも高いリターンを獲得できた。一方Dは、最終的に価格が下落してしまったことがマイナスに作用した。

このように、投信積立では積立開始当初よりも、終盤期の成績が最終的なリターンに多大な影響を及ぼす。言い換えると、積み立てを止めるタイミングで価格が上昇していないと、報われないのである。

「新NISA」では、長期投資に適さないレバレッジ型と毎月分配型の投資信託のほか、個別株についても管理銘柄と整理銘柄は対象から外れる見込みだ。だからと言って、それ以外の商品をただやみくもに積み立てれば良いというわけでもない。

本連載では今後も、「新NISA」成長投資枠の投資戦術を取り上げていく。

執筆者

執筆者

篠田 尚子(しのだ しょうこ)楽天証券資産づくり研究所 副所長 兼 ファンドアナリスト

慶應義塾大学卒業後、国内銀行を経て2006年ロイター・ジャパン入社。傘下の投資信託評価機関リッパーにて、投信業界の分析レポート執筆、評価分析などの業務に従事。2013年、楽天証券経済研究所入所。日本には数少ないファンドアナリストとして、評価分析業務の他、資産形成セミナーの講師も務めるなど投資教育にも積極的に取り組む。近著に『【2024年新制度対応版】NISA&iDeCo完全ガイド』『FP&投資信託のプロが教える新NISA完全ガイド』(ともにSBクリエイティブ)。