子どもが生まれるとなると、持ち家を持とうとする方も多いのではないでしょうか。中には「子どもが独立した後に、夫婦用のマンションを買う」という選択肢を選ぶ方もいます。その場合、子どもが独立するまで教育費を支払いつつ、独立後にはマンションを購入しても大丈夫か気になりますよね。今回は、子どもの教育費とマンション購入に備えるために、家計の見直しを行います。

このページの目次

ご相談内容

ご相談者様情報と前提条件

子どもの教育費はいくらかかるのか

子どもの独立後に夫婦用のマンションを

購入する場合の注意事項は?

現状のシミュレーション

改善案の提案

改善後のシミュレーション

マンション購入を実現するには

計画的な家計対策が必要

ご相談内容

保育園に通う子どもが2人いる4人家族です。現在はファミリー向けの賃貸に住んでいますが、将来は子どもの独立後に夫婦用のマンションを購入したいと考えています。しかし、子どもが生まれてから漠然と教育費に不安を感じ、このままの家計でいいのか心配です。

1. 子どもの教育費はどのくらい必要になるのか知りたいです。

2. 今の家計で子どもの独立後に夫婦用のマンションを購入できますか?また、注意事項はありますか?

ご相談者様情報と前提条件

<家族構成>

- 夫(31歳、正社員)

- 妻(30歳、時短正社員)

- 長女(3歳、保育園)

- 次女(0歳、保育園)

<収入>

- 夫:年収500万円

- 妻:年収250万円(フルタイム正社員の場合は年収450万円)

<貯蓄>

- 普通預金:800万円(特に教育費用に分けて貯めていない)

<老後資金>

- 年金、退職金:夫婦ともに厚生年金あり、退職金なし

- iDeCo:毎月15,000円(退職金が無いことを不安に感じて1年前に加入)

<支出>

<保険詳細>

[夫]

- 定期保険:支払い保険料毎月3,500円(30歳から60歳まで) 2,000万円(65歳まで保障)

- 終身保険:支払い保険料毎月10,000円(60歳まで) 500万円

- 収入保障:支払い保険料毎月2,000円(30歳から65歳まで) 毎月10万円(65歳まで保障)

- 医療保険:支払い保険料毎月3,000円(終身) 入院給付金1日10,000円

[妻]

- 終身保険:支払い保険料毎月6,000円(60歳まで) 300万円

- 医療保険:支払い保険料毎月3,000円(終身) 入院給付金1日10,000円

<今後の予定、希望>

- 夫は70歳まで、妻は60歳まで働く予定。

- 夫の収入は50歳まで1年後ごとに前年比1%収入アップ予定。50歳以降から定年までの年収は変わらない。定年後は年収450万円。

- 妻の収入は変動なし。

- 各両親は介護施設の資金を自分で準備しているので、夫婦の両親の介護を考える必要はない。

- 子どもが独立するまで、年に1回は家族旅行をしたい。(長女が25歳になるまで年間15万円)

- 結婚資金として子ども1人に100万円ずつ準備したい。(子どもが30歳の時に渡すと想定)

- 長女、次女ともに小学校〜高校までは公立希望。大学は国公立か私立か検討中。

子どもの教育費はいくらかかるのか

教育費は「人生3大支出」の一つと言われており、長期的に費用がかかります。教育費に備えるためには、まずはどのくらいの費用になるか知っておくことが大切です。 今回のご相談者様の「

子ども2人とも、小学校〜高校まで公立予定、大学は国公立か私立か検討中」のケースについて、費用を確認していきましょう。

(1)小学校~高校まで

小学校〜高校まで公立だと

学費は1人合計約470万円ほどかかります。

- 小学校:6年間合計で約190万円

- 中学校:3年間合計で約144万円

- 高 校:3年間合計で約136万円

また、学費だけでなく、自宅学習や塾、家庭教師などの補助学習費も必要になります。小学校〜高校まで公立に通う場合には、

補助学習費が1人合計約165万円ほどかかります。

- 小学校:6年間合計で約49万円

- 中学校:3年間合計で約72万円

- 高 校:3年間合計で約44万円

(2)大学(4年間)

大学の学費は、国公立か私立に通うかによって大きく変わります。

- 国公立:約240万円

- 私立文系:約430万円

- 私立理系:約590万円

さらに、大学に自宅から通えるか、自宅から通わず下宿やアパートに一人暮らしする必要があるかどうかによって、住居費や食費、その他日常費などに当てる仕送りや小遣いの金額が変わります。

- 自宅:年間約12万円

- 一人暮らし(下宿、アパート):年間約84万円

子どもの独立後に夫婦用のマンションを購入する場合の注意事項は?

子どもの独立後に夫婦用のマンションを購入するメリットは、老後の生活に合わせた住まいを探せることです。しかし購入する際は、大きな病気になった場合や老後資金のことも考えながら購入を進めましょう。 例えば、子どもの独立を25歳とした場合、ご相談者様のマンションを購入するタイミングは56歳になります。70歳まで働く間に大きな病気をして働けなくなった場合、ローンが残っていると生活が不安ですよね。老後資金を確保できる範囲で、かつ短い返済期間で支払えると安心でしょう。

現状のシミュレーション

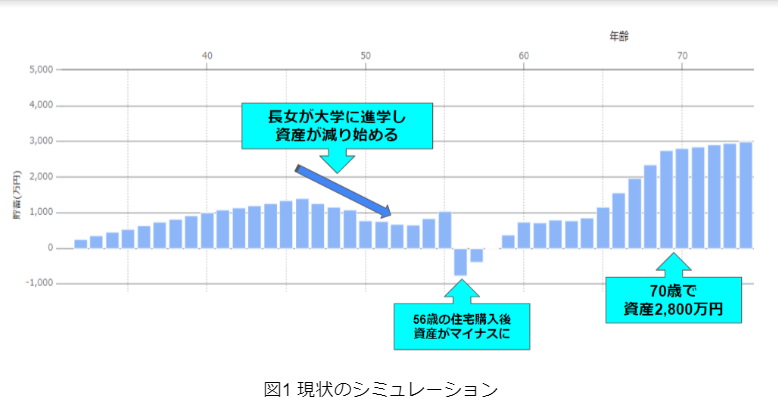

現在の家計状況で、子ども2人のある程度の費用が必要になる私立大学(文系、一人暮らし)に通わせ、3,000万円のマンションを購入する場合をシミュレーションしてみましょう。 (マンション価格3,000万円のうち、約8割を頭金として支払い、残りをローンで60歳まで組むとします。)

40代前半までは順調にみえますが、長女が大学に通い始める40代後半からは資産が減り始めます。55歳の住宅購入直前には資産が約1,000万円で、住宅購入後は資産がマイナスになりローンが始まります。

改善案の提案

では、ご相談者様の前提条件の希望をかなえつつ、私立大学(文系、一人暮らし)に進学させる選択肢に備えて、夫婦用のマンションを購入する費用を蓄えるにはどうすればよいでしょうか。 収入を増やすこと、支出を抑えることの二つからアプローチしてみましょう。

(1)収入を増やす

- 妻が時短正社員からフルタイム正社員になる

次女が中学生になったタイミングでフルタイムになり収入を増やしましょう。

(2)支出を抑える

- 購入価格帯を低くする

購入価格のハードルを少し下げてみましょう。夫婦2人の住まいであれば3,000万円ではなく2,500万円のマンションでも十分探すことができます。

- 保険の見直し

加入している保険の数を減らす、もしくは契約内容の見直しを行ってみましょう。 (今回は夫の定期保険、収入保障を2つやめるパターン)

改善後のシミュレーション

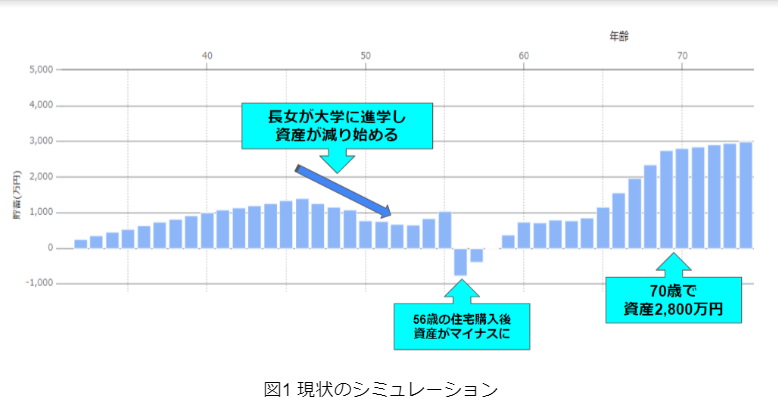

上記の改善案を組み込んだシミュレーションがこちらです。 (マンション価格2,500万円のうち、改善前と同様に約8割を頭金として支払い、残りをローンで60歳まで組むとします。)

改善前と比べて、40代後半から資産が減少するのは同じですが、下り坂が緩やかで資産に余裕があります。さらに、55歳の住宅購入直前には資産が約2,000万円で、住宅購入後も約800万円の資産を残しています。ローン完済後の60代以降は2,000万円以上の資産をキープしながら年金生活に入ることができます。

マンション購入を実現するには計画的な家計対策が必要

いかがだったでしょうか。教育費がいくら必要か把握できると、具体的に家計の対策を練ることができます。そして、子どもが独立したタイミングでマンションを購入する場合、購入後の老後生活を考慮しなければなりません。そのためにもできる範囲で収入支出を見直し、家族で希望する生活を手に入れてくださいね。