人生の3大支出と言われる「住まい」「教育」「リタイア後の生活費」。総額が大きいことや、長期に渡って支出が続くという性質があるため、生活資金への影響が大きいですね。

今回は、住宅ローン返済を負担に感じている方が子供の大学資金を準備するケースを例に、生活資金不足を回避する方法を検討していきます。

このページの目次

27歳の時、結婚と同時に住宅購入。

当時は夫婦で正社員だったこともあり、定年までに住宅ローン返済を終わらせるよう契約した。

しかし子供が生まれ、妻が退社したことにより世帯収入が減ってしまった。

現在は、妻もフルタイムのパートで働いているが、毎月の生活資金に余裕はない。

子供の学費も出してあげたいが、このままでは厳しい。

大学進学には教育ローンや奨学金も視野に入れているが、返済は可能だろうか?もし、他の方法があるなら提案して欲しい。

<家族構成>

・夫(相談者) 46歳 正社員

・妻 44歳 パート勤務

・子 16歳(公立高校2年生)

<今後について>

・子供の進学:私立文系4年制大学進学、1人暮らしの予定。

・住宅ローンが終わるまでは、住宅ローン返済を優先させたい。

・車の買い替えを5年後と15年後に予定。予算は各200万円。

・家族旅行(子供が独立した後は夫婦旅行)に毎年行きたい。ただし、住宅ローンと学費負担によって予算や頻度は検討が必要だと感じている。(70歳まで年間30万円予算)

<住まい>

夫名義の戸建。

27歳(19年前)住宅ローンを利用し、購入。購入価格3,200万円

住宅ローン情報:頭金350万円、ローン2,950万円(返済期間30年、金利3.5%固定)

毎月の返済額:13万3,000円

固定資産税:8万円

火災保険:5年払い 約33万円(建物の保険金額:2,000万円、地震保険付き)

<今後の収入見込み>

・夫 年収550万円(ボーナス80万円を含む、50歳まで毎年2%上昇見込み)

60歳定年、再雇用で65歳まで就労可能。再雇用の場合は年収250万円の見込み

・妻 年収100万円 定年60歳

<退職金>

・夫 1,200万円の見込み

・妻 なし

<貯蓄>

・普通預金 300万円

<保険>

・夫 定期保険 保険金2,000万円 月額保険料3,150円

払込期間は55歳まで

・夫 終身医療保険 入院給付金 5,000円 月額保険料1,500円 終身払い

・妻 終身医療保険 入院給付金 5,000円 月額保険料1,600円 終身払い

・学資保険 保険金受取17歳 300万円 保険料毎月2万4,600円 子供が10歳で支払い完了

<毎月の支出>

食費 7万円

日用品費 1万5,000円

水道光熱費 2万円

通信費 1万円

交通費 1万円

お小遣い 夫 3万円

妻 2万円

子 5,000円

通信教育 1万5,000円(子供18歳まで)

被服費 1万円

<年間の支出>

家具家電 10万円 (生涯)

旅行 30万円 (70歳まで)

<車維持費>

・車検 2年ごと7万円

・任意保険(車両保険込み) 毎年2万5,000円

※車は70歳まで利用予定

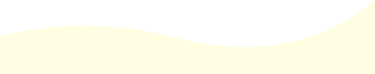

収入予測と現在の支出をもとに生涯の生活資金をシミュレーションしました。結果がこちらです。

milize pro(ライフプランシミュレーション)

子供が大学に入学すると年間収支がマイナスとなり、貯蓄を取り崩す生活になる予測となりました。夫が47歳の時に学資保険金を受け取るものの、徐々に貯蓄が減り51歳で生活資金不足になる予測です。夫が51歳のとき車購入も予定しておりますので、子供の学費負担時期と重なり影響が大きくなったと考えられます。

子供が大学を卒業すると年間収支はプラスになりますが、生活資金不足解消は53歳になる見込みです。

一方リタイア後に関しては、60歳の退職から65歳の年金受給まで貯蓄を取り崩していますが、資金不足になるほどではないようです。65歳以降は年金で生活できる見込みで、約800万円から約1,000万円の貯蓄を確保できる予測となりました。

まず、学費の不足分を調べて、教育ローンや奨学金で準備する金額を決めていきます。

前章のシミュレーションより、夫が48歳から51歳までの4年間で年間収支の不足額合計は約760万円でした。そのうち車購入費が200万円ですので、学費の不足は約560万円と推測できます。

560万円の不足分のうち、学資保険金で300万円準備してありますので、教育ローンや奨学金で借入れる必要額は260万円となります。

教育ローンよりも奨学金の方が比較的金利が低いので、奨学金を利用したとしてシミュレーションを行いました。シミュレーションを行う際に付加した条件は次の4つです。

・48歳から51歳の間、毎月6万円ずつ、年間72万円を奨学金で借入(総額288万円)

・金利は1%と仮定

・52歳から67歳まで毎月1万6,311円返済

・返済は相談者が負担する

資金不足の期間に合わせて借入れを行い、生活資金に余裕がある時期に返済を行いましたので、生活資金不足は解消できました。

ここで、奨学金を利用するときの注意点を整理したいと思います。

奨学金は子供自身が契約者となります。そのため、契約上、学生のうちに288万円の借金を負い、長期に渡る返済義務を負うことになります。

今回は親が返済を肩代わりすることにしましたが、子供にとってリスクの高い方法ではないでしょうか?また、返済の肩代わりをすると親から子への贈与とみなされ、贈与税がかかる可能性があります。今回は1年間で約20万円ですので、他に贈与とみられる資産移動がなければ税金はかかりませんが、注意が必要です。

奨学金を利用せずに学資金を準備するには?

2年後に迫った大学進学に資金準備を間に合わせる方法はあるでしょうか?収入を増やす方法と支出を減らす方法で検討してみます。

・大学進学後、子供がアルバイトをする

1人暮らし資金も親が全額負担するという前提でシミュレーションを行っておりました。しかし、大学生であればアルバイトで収入を得ることができます。1人暮らし資金の一部を子供が負担してはいかがでしょう?

・住宅ローン借り換え

返済の負担を感じているようですし、現在の住宅ローンと比較して金利も高めです。借り換えを検討してもいいかもしれません。

・生活費の見直し

子供が1人暮らしを始めると、夫婦の生活も変わるでしょう。1人暮らしの費用と夫婦の生活費を総合的に見て、見直しをする必要があるかもしれません。

・家族旅行の予算、頻度の見直し

年間の家族旅行の予算を抑えることで支出軽減につながるでしょう。

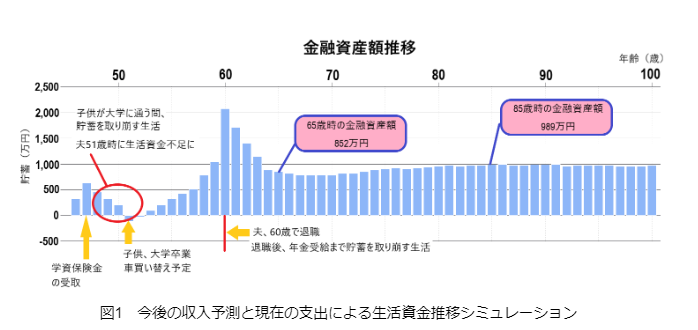

・住宅ローンの残高約1,500万円を固定10年0.84%のプランに借換える

・子供のアルバイト収入と生活費削減により毎月4万円の資金をつくる

・46歳から51歳まで家族旅行を2年に1回にする

子供が大学に通う間、貯蓄を切り崩していますが、51歳で車の買い替えをしても生活資金不足を回避することができました。

相談者の現状では、子供が大学に通っている4年間で資金不足になる危険性がありました。そこで教育ローンや奨学金で不足分をまかない、比較的余裕が出る時期に返済することを考えましたが、借入れをせずに住宅ローンの借り換えや子供自身のアルバイト収入などで、資金不足を回避できる予測となりました。

ただし、今後自宅のリフォームなど今回想定していない支出が発生する可能性もあります。状況に応じて資金対策の再検討などを行うことをお勧めします。