みなさんは理想のライフプランを実現するために、一体いくらお金がかかるのか考えたことがありますか?結婚、子育て、住宅購入、そして老後...人生にはさまざまな節目があり、そのときどきで必要となるお金。そんな人生のお金の悩みをFPたまるんがライフプランシミュレーションを使って解決してくれます。

原材料価格の高騰、円安の影響を受けて、食品をはじめとした身近な商品の物価上昇が近年相次いでいます。

2022年4月の物価指数(「2020年基準 消費者物価指数」参照)によると、2021年4月と比較して総合指数※1は2.5%上昇しており、特に生鮮食品やエネルギーの価格高騰が顕著でした。

エネルギー関連の費用項目としては、電気代、都市ガス代、プロパンガス、灯油およびガソリンが該当し、以前と比べてガソリン代が高くなっていると実感する方も多いでしょう。

日本での物価上昇は数十年ぶりですが、今後インフレが続くことが予想されれば、インフレによる家計への影響が危惧されます。

本記事では、インフレの歴史を紐解きながら中長期的に資産形成を行うインフレ対策の手法をいくつか紹介していきます。

※1 10大費目指数(食料、住居、光熱・水道、家具・家事費用、被服及び履物、保険医療、交通・通信、教育、教養・娯楽、諸雑費)

このページの目次

(図表1)経済用語の解説

| インフレーション(インフレ) | 物価が上昇する現象。同じ商品をより高い値段で購入するため、金銭の価値が下がる。企業の売上高も向上すれば、通常は賃金も上昇するため、良いインフレとされる。 |

| デフレーション(デフレ) | 物価が下落する現象。同じ商品をより低い値段で購入するため、金銭の価値が上がる。企業の売上高は低下するため、賃金も低下する。日本は長らくこの状態であった。 |

| スタグフレーション | インフレが賃金の上昇なしに起こる現象。景気後退と物価上昇が同時に発生するため、悪いインフレとされる。 |

| ハイパーインフレーション | 物価上昇率が跳ね上がる現象。発生頻度は高くないが、国家財政が悪化したり、通貨の信用度が失墜したりすると、瞬く間に物価が上昇し金銭としての価値が棄損される。 |

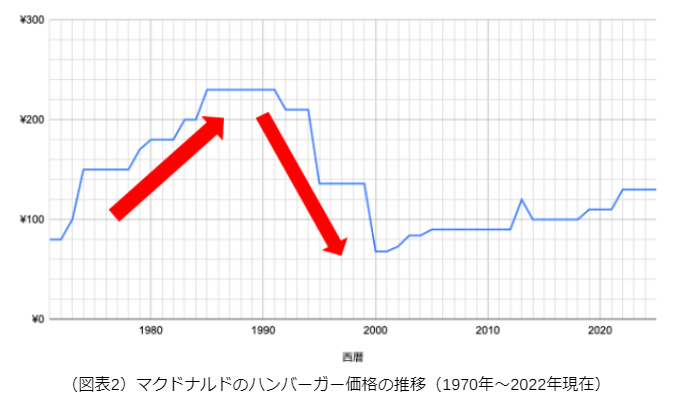

図表2はマクドナルドのハンバーガーの価格推移です。1970年代から1980年代は上昇局面、1990年代から2000年代は下降局面となっています。

各局面で何が起きていたのでしょうか?

まずは上昇局面ですが、インフレに最も寄与した出来事は2回に及ぶ世界的な石油危機(オイルショック)です。OPECによる石油価格の引き上げは世界的に物価上昇率を高め、1980年代まで尾を引きました。

一方の下降局面では、1990年代初頭のバブル崩壊を機に、土地と株価の下落が続き、物価上昇率が落ち込みました。同時期から労働者の賃金も下落し、消費性向が下がったため、物価も下落し景気後退に拍車をかける悪循環を生み出したのです。

過去にはインフレとデフレを繰り返してきましたが、上述の通り、現在は物価上昇の局面が続いており、今後もインフレが続く可能性もあります。

将来のことは断定できませんが、インフレが続くと仮定したとき、物価上昇に備えて個人としてはどのようなインフレ対策ができるでしょうか?

インフレが発生することを予め予測し、計画的に資産形成することが目標ではありますが、景気の変動を正確に把握することは正直難しいです。

インフレが発生した直後は物価の上昇に対して、その時点で保有している資産で対応するしかありませんので、短期的には現金資産を確保しておくようにします。こちらは日頃の家計管理で対応していきましょう。

一方、長期的にインフレが続く場合には金銭の価値が徐々に低下するので、現金資産を現物資産や不動産資産などに分散させていくことを検討します。

では、その他の資産に分散させる際にどのような選択肢があるかを見ていきましょう。

現在、賃貸住宅にお住まいの場合、インフレが発生すると賃貸料の高騰で大きな影響を受ける可能性が高いです。一方、持ち家は契約時に価格が決定されるので、インフレの影響を受けにくく、ローンの組み方次第では得をすることもできます。

例えば、現在の低金利の状況で固定金利のローンを組むと、インフレ時には借入額の価値が減少するので、実質的には借金の負担が軽減されます。

賃貸に住み続けると、価格上昇の影響を受けやすいため、インフレが予想される前に固定金利で購入を検討すると良いかもしれません。持ち家はインフレ対策だけでなく、老後の資産形成にも寄与します。

ただし、バブル時代のように不動産価格も市場に左右されるので、市場の動向には注意が必要です。また、賃金の上昇率や家計の状況を鑑みて判断することも重要です。

しかし、インフレが発生した時は一時的でも企業の売上高や業績の伸びが予想されるので、株価は上昇する可能性があります。インフレ時に株式を保有しておくと、株価の上昇で資産の時価が高まることもあるでしょう。

市場の動向が判断しにくい場合は積立投資や分散投資を行い、短期的な変動に対応するという手段もあります。大きな額を一度に投資する必要はないので、少額から現金を株式資産に移行していくという考えが重要です。

インフレの影響を受けやすい現金資産を株式に移して資産の価値を維持することも、インフレ対策となり得るでしょう。

外貨建て資産と呼ばれますが、円安と物価上昇で日本円の価値が減少している現在、国際的に資産を分散させておくことも一考の価値があります。

日本円より信頼度が高い外貨建て資産を保有することはリスク分散に繋がるからです。ただし、円高になった場合は損失を被るので、為替レートの動きにも注意は必要です。

例えば、株式投資であれば、投資信託やファンドラップを利用して海外資産を保有することができます。保険商品でも外貨建て商品があります。

歴史的に日本円の価値が目減りしている状況で、物価上昇が継続すると、実質的な円安がどんどん進行します。日本円だけで資産を築くと、リスクヘッジが難しくなるでしょう。

インフレを含む景気の動向は完全に予測することが難しい反面、何の対策もなしにその局面を迎えてしまうと、大きな資産の損失を生んでしまう可能性があります。

現在は物価の上昇が続いていますが、世界的なエネルギー供給不足や原材料の高騰を考慮すれば、今後も継続する可能性があります。

インフレをコントロールできない分、いつ価格上昇が起きても対応できるようにすることが必要です。

短期的には家計管理による貯蓄、長期的には幅広い資産形成でインフレに備えましょう。